相続税節税のカギは不動産だった!?賢く節税するポイント | 遠州相続支援センター

相続が発生し相続税がかかることが分かり、なんとか安くできないかと悩まれる方も多いです。

当センターへも相続税の節税について多くのご相談をいただいています。

ご相談の中で殆どの方が「知らなかった」と言われることに「小規模宅地の特例制度」と「土地の評価は税理士によって変わる」ということがあります。

ここでは相続税を低く抑えるために不動産関係で絶対に抑えておきたいポイントを2つ紹介します。

目次

小規模宅地の特例制度について

被相続人(亡くなった方)が住んでいた自宅の土地や、事業を営んでいた敷地は、相続によって引き継がれ相続人がこれから生活をしていく上で大変重要な財産になります。

このような財産に多額の相続税が発生すると相続人の生活を脅かす危険性があるため、大幅に評価額を引き下げる制度が「小規模宅地の特例」です。

まずは小規模宅地の特例が相続する土地が貸付用・事業用・居住用で要件が代わります。

評価額の変化は下記の通りです。

貸付用:評価額50%減

事業用:評価額80%減

居住用:評価額80%減

また、評価額を下げらることができる最大面積は下記の通りです。

貸付用:200㎡

事業用:400㎡

居住用:330㎡

上記のように評価額を最大80%も減らすことができとても大きな節税効果があります。

相続税は財産の大小によって金額が変わるので評価額を減らし、財産が減ればその分相続税額も小さくなります。

もちろん財産の評価額が代わるだけで、土地そのものは変わりません。

ではこのように大変効果の大きい小規模宅地の特例制度を使うことのできる要件を説明します。

小規模宅地の特例で350万円節税した事例はこちら>>

小規模宅地の特例制度の適用条件

適用条件は居住用の土地、貸付用の土地、事業用の土地で変わりますのでそれぞれのケースで説明します。

居住用の土地の場合

相続人が配偶者の場合

無条件で取得可能

同居していた親族の場合

相続開始時から相続税の申告期限まで引き続きその家屋に住み、所有すること

同居していなかった親族の場合

下記の条件を全て満たすこと

被相続人に配偶者がいない

被相続人と同居していた相続人がいない

相続開始前の3年以内に日本国内にある、

自分または自分の配偶者が所有する家屋に住んだことがない

相続開始時から相続税の申告期限まで、引き続きその家屋を所有する

事業用の土地の場合

事業用の土地は居住用の土地と違い受け取る人によって条件が変わりません。

条件は下記になります。

事業を受け継ぐ親族が取得

相続税の申告期限まで所有

事業を継続していること

貸付用の土地の場合

貸付用の土地は事業用と要件が似ていて下記の通りです。

相続する親族が取得

相続税の申告期限まで所有

貸付事業を継続していること

このようにそれぞれの土地によって要件がありますが、要件を満たしていても小規模宅地の特例制度を受けられない特殊なケースもありあす。

自分の場合は小規模宅地の特例制度が受けられるのか知りたいという方は是非当センターの無料相談をご利用ください。

無料相談は0120-0000-61からお気軽にご予約ください。

小規模宅地を受けるためのポイントまとめ

ここまで紹介した通り、自宅の土地を相続した場合には、すべてこのような減額がされるかというとそうではありません。

いくつかの要件を満たさないとこの特例は受けられないのです。

その要件のポイントとなるものが2つあります。

1. 誰が自宅の土地を相続するのか

2. 相続後、その自宅に居住するのか、その自宅を売却するのか

必要ポイントをきちんと押さえて、相続税発生時に備えましょう。

小規模宅地の特例を受けるための手続き

小規模宅地等の特例は、宅地の評価額の80%が減額される規定ですので、面積の制限はありますが、地価の高い地域に宅地を持っている方にとっては相続税が課税される金額を大幅に減らすことができます。

したがって、この特例の適用を受けることによって相続税額が0になるという方も多いと思います。

しかし、この規定の適用を受けた場合には、たとえ相続税額が0であっても相続税の申告手続きが必要となります。

相続税の申告手続きについては、相続税の申告書を提出するとともに、その申告書に次の書類を添付する必要があります。

1. 減額金額の計算に関する明細書

2. 遺言書の写し

3. 財産の分割の協議に関する書類の写し

4. 住民票の写し及び戸籍の附表の写し(居住用宅地の場合)

小規模宅地を実際に利用した事例はこちら>>

ここまで、小規模宅地の特例制度について紹介しました。

ここからは相続税の節税のポイントの2つ目の土地の評価を下げることについて紹介します。

土地の評価を下げる方法

土地の評価を下げることで相続税を下げる方法も効果の高い節税方法になります。

「土地の評価を下げる??どういうことだろう」と思われる方も多いと思いますが、土地の評価は評価をする人によって変わります。

つまり同じ土地でも税理士Aは5,000万円と評価し、税理士Bは3,000万円と評価、税理士Cは2,500万円と評価するということがあります。

この場合、税理士Aと税理士Cの評価では2,500万円も差があるので、財産も2,500万円分減らすことができます。

このように税理士によっても土地の評価に大きな差がつくことがありますので相続についての経験がしっかりとある税理士に相談されることをおすすめします。

税理士はそれぞれ専門分野を持っていることが多く、相続税についてはあまり実務経験がないという先生も少なくありません。

当センターは地域トップクラスの相続実績を持つ税理士が在籍していますのでご安心して無料相談にお越しください。

どのような土地の評価が下がるのか

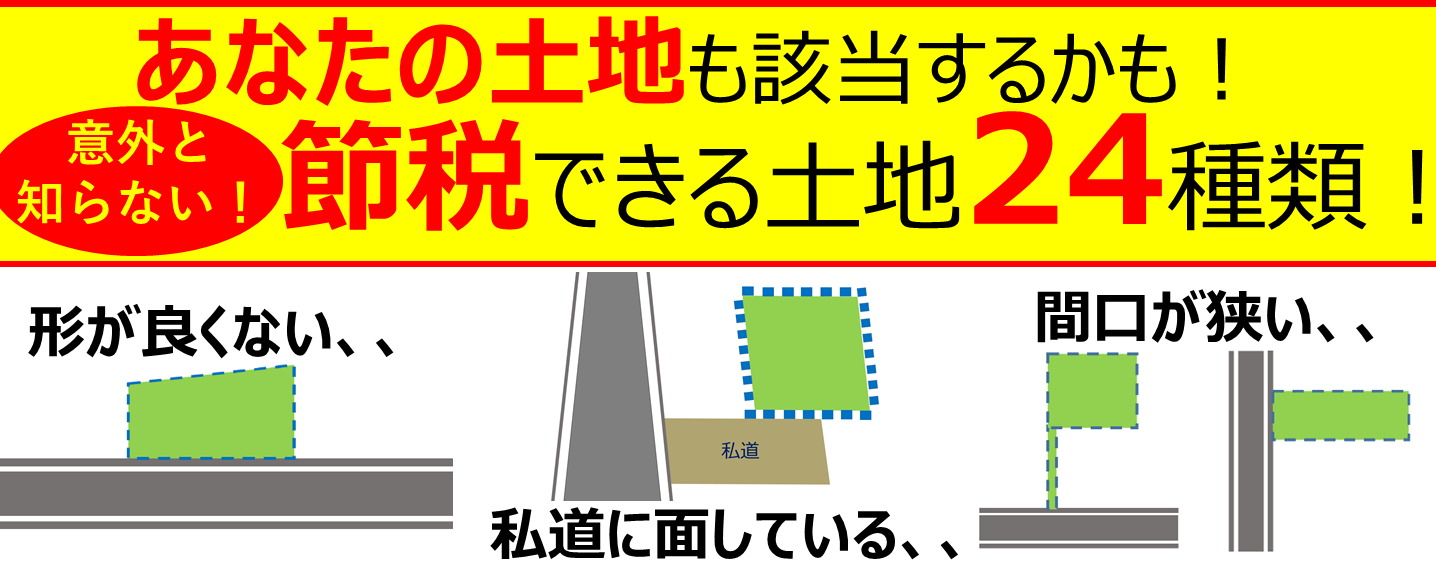

土地の評価が下がりやすい土地は主に不便な点を持つ土地です。

下記では当センターのある袋井市や掛川市、静岡エリアで良くある評価の下がりやすい土地を24種類に分類してまとめました。

自身の土地はどうなのか知りたいという方は是非ご確認ください。

評価が下がりやすい24種類の土地はこちらをクリック>>

当センターの無料相談について

相続が発生したが、法律などが難しく何から手をつけたら良いか分からないという方も多いと思います。

相続税を抑える方法や手続きで何をしたら良いか分からないなど、相続に関するご不安や疑問がある方は是非当センターの無料相談にお越しください。

無料相談は0120-0000-61からお気軽にご予約ください。