小規模宅地等の特例で節税対策!土地の相続なら知っておきたいポイント! | 遠州相続支援センター

「亡くなった人や同一生計の家族が住んでいた自宅の敷地について、一定の要件を満たした場合には、330㎡までは、土地の相続税評価額を80%減額する特例です。

実際にこの特例を使ったおかげで相続税がゼロになったというケースは少なくありません。

実際に当事務所に相談に来られた方で小規模宅地等の特例を使った事例をご紹介します

小規模宅地等の特例で相続税がゼロになった事例(袋井市)

相続税 630万→0万円に減額

女性 70歳 (袋井市在住)

家族構成 子供3人

総資産 10,000万

土地 6,500万

建物 500万

預貯金 3,000万

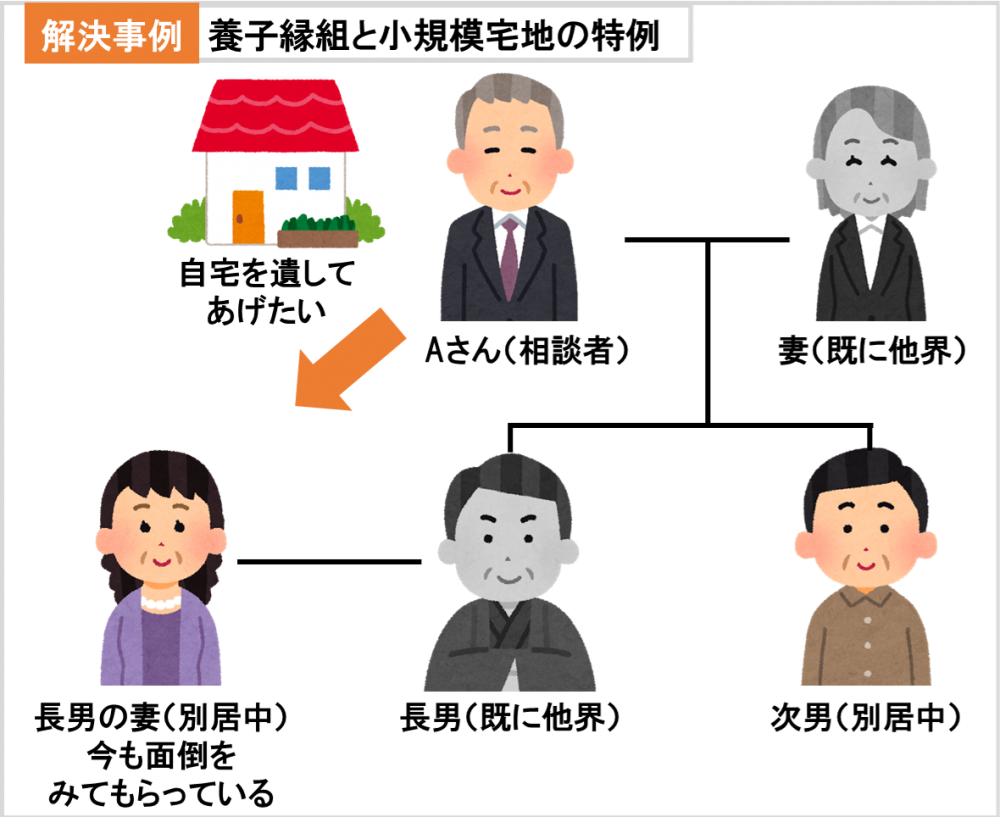

養子縁組と小規模宅地の特例を用いた事例

Aさんからの相続税の相談依頼

Aさんは、地主さんで所有されている地主さんです。

所有されている不動産は、自宅と賃貸物件をいくつか持っていらっしゃる方で、特に今まで税理士に相続のことについて相談されたことがありませんでした。

家族構成

長男様は早くに亡くなられました。

長男様の奥様とAさんは同居、次男様は別居状態にあります。

依頼内容

Aさんは、ご自身が住んでいる自宅について、長男様がなくなった後も自分の面倒をみてくれている長男様の奥様に遺贈させたいと思っていらっしゃいました。

そこでAさんから相続税を抑えられる方法はありませんか?というご依頼がありました。

残された配偶者が、取得する場合には無条件でこの特例が適用できます。

この特例の適用要件は大変複雑で、土地、家屋、居住者、取得者の状況に応じて判定します。

誰が持ち家を取得するかで、相続税評価額が大きく変わるので、早めに税理士に相談しておきましょう。

なお、配偶者に対しては「配偶者に対する相続税額の軽減」という特例もありますので、小規模宅地等の特例とあわせて検討しましょう。

また、宅地の種類によって、相続税を大幅に減額できる場合があります。